반응형

2021년에는 건설업이 회복될까?

현대건설 주가 전망을 위해 최근에 발행된 현대건설 종목리포트를 요약하여 주가를 전망해보자.

DB투자증권 리포트 (목표가 : 55,000원)

20년 4분기 현대건설의 실적은 매출액 43,254억원(-6.6% YoY), 영업이 익 899억원(-47.2% YoY), 세전이익 -1,156억원(적전 YoY)

분명히 부진한 실적이긴 했지만 코로나19로 인 해 증가한 직간접비용을 반영한 것이고 향후 발주처와의 협상을 통해 환입을 기대

늘어나는 신규분양이 투자포인트

- 현 시점에서 현대건설의 투자포인트는 늘어나는 신규분양이라고 판단

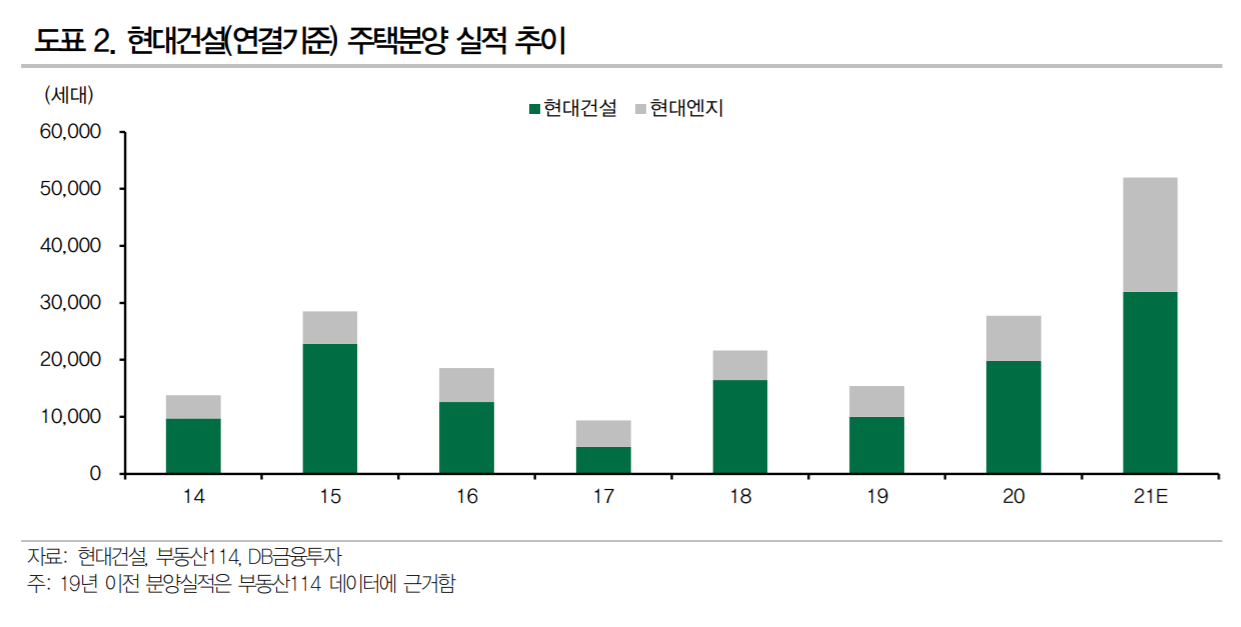

- 현대엔지니어링을 포함한 연결기준 현대건설의 21년 신규분양은 5.2만세대를 계획, 목표 달성 시 20년 대비 87.2% 증가

- 둔촌 주공 등 대형 단지 분양이 늦어지면서 21년 분양 물량이 늘어나는 효과도 있다.

- 그러나, 기본적으로는 17년 이후 주택 신규수주가 늘어난 영향

- 대형 정비사업에서의 적극적인 영업이 분양물량 증가로 늘어나고 있다.

- 21년 상 반기까지 건설업종 투자포인트는 해외가 아닌 주택이라고 예상

- 현대건설 포트폴리오에서 해 외공사가 차지하는 비중이 상대적으로 높지만 주택 분양이 증가하면서 전사 실적 개선에 긍정적인 영향을 미칠 것으로 전망한다.

기저효과지만 21년 실적 개선 전망

- 현대건설의 21년 가이던스는 매출액 18.7조원(+10.2% YoY), 신규수주 25.4조원(-6.5% YoY)

- 20년 해외공사에서의 기 성 지연과 코로나19로 인한 비용 발생으로 실적이 부진했지만 ① 주택 매출액이 20년 대비 20% 이상 증가할 것이라는 점 ② 현 시점에서 해외공사가 정상적으로 진행되고 있다는 점, 따라서 비용 이 추가적으로 반영될 가능성은 낮고, 발주처와의 협상에 따라서는 환입도 가능할 것이라는 점 등으 로 인해 21년 실적 개선이 뚜렷할 것으로 전망된다.

케이프투자증권 리포트 (목표가 : 58,000원)

21년 가이던스 신규 수주 25.4조원, 매출 18.7조원으로 제시.

- 수주가 전년보다 줄어들지만, 최근 5개년 평균 22.7조 원보다 높은 수치.

- 매출은 19-20년 신규 수주 프로젝트들이 본격 반영될 결과로 대폭 성장할 전망.

- 사우디 마잔(1 조원), 파나마 메트로(2500억원), 카타르 루사일 플라자(6천억원), 이라크 바스라(2천억원) 등임.

분양 물량은 역사적으로 최대치인 51,989세대(건설 31,938세대, 엔지 20,054세대)로 제시.

- 다소 공격적으로 보일 수 있으나. PF조달금리, 브랜드 파워에 따른 분양성으로 현대건설을 선호하는 시행사가 많아지고 있다는 점을 감안하 면 분양 성공 가능성이 높다고 판단.

- 도급 46%, 도시정비 40%, 자체 10% 비중임.

반응형

'MONEY' 카테고리의 다른 글

| SK바이오사이언스 균등배분제 공모주 청약 정리 (0) | 2021.03.05 |

|---|---|

| 미래에셋대우 공모주 청약방법 m.stock앱 (네오이뮨텍,sk바이오사이언스) (0) | 2021.03.04 |

| SK바이오사이언스 상장일 및 공모일정, 주관사, 공모가, 예상목표가 (0) | 2021.02.22 |

| 포스코케미칼 주가 전망, 2차전지 전기차 수혜주 (0) | 2021.02.22 |

| CJ 제일제당 주가전망 - 식품 위주 이익 성장세 유지 (0) | 2021.02.17 |

댓글